【入門編】住宅ローンの基本|段取り上手で良い家を手に入る!

Sumai-pro編集部です。

この記事ははじめてお家の購入を考えている人向けに住宅ローンの基本、そして注意点やテクニック的な話を中心にまとめています。

「住宅ローン」っと検索すると見たこともない文言が並びます。家を購入しようとしているのに金融商品の知識なんてめんどくさい。という方に届いてほしいとこの記事をつくりました。

段取り上手に良い家が手に入る参考になれば幸いです。

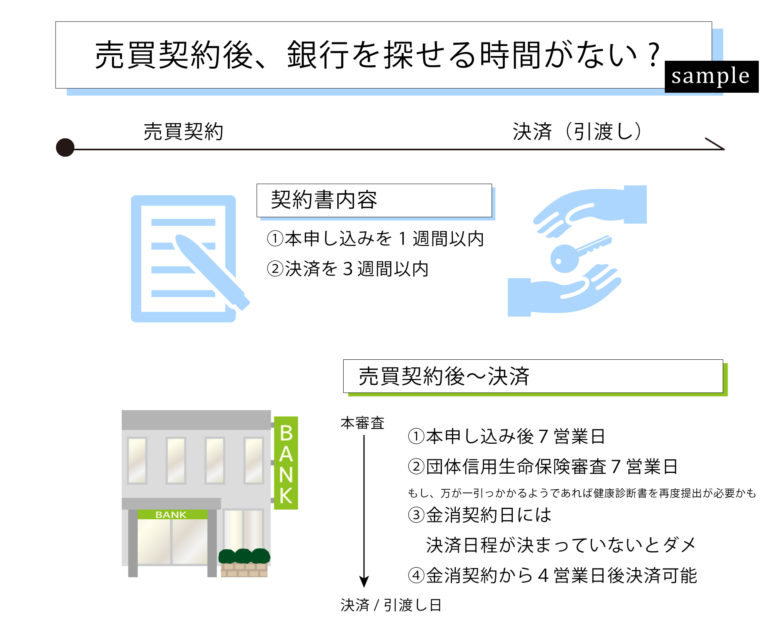

売買契約後、銀行を探せる時間がない

契約次第ですが、建売住宅を購入しようとする場合銀行を比較する時間がないことが多い。例えば、新築建売住宅を購入する場合は、売主は業者のため、契約条件として①本申し込みを1週間以内②決済を3週間以内と日程を決められる場合もあります。

住宅ローンは銀行のシステム上、様々な積み上げ式になって決めないいけないため、以下の日程をこなすことになります。

①本申し込み後7営業日

②団体信用生命保険審査7営業日

もし、万が一引っかかるようであれば健康診断書を再度提出が必要かも

③金消契約日には決済日程が決まっていないとダメ

④金消契約から4営業日後決済可能

※一般的な銀行を例にしています。ネット銀行やフラット35の場合、もう少し時間がかかることが多いのでご注意ください。

住宅ローンも大切と理解しながらも、契約書に書かれた決済日までの工程をこなすことで精いっぱいになってしまい、十分内容の比較検討ができないというケースはよくあることです。

どの銀行がいいの?? 住宅ローンの違い早見表

ネット銀行は金利安い。などなんとなくイメージをつかんでいただくために早見表を作りましたが、最大優遇金利は実際にいくらの金利で借りることができるのか、お申込みしないとでません。また注文住宅などのつなぎ融資などは各行違いがあります。

どんな基準で銀行選びをしたらいいかの参考にしていただければ幸いです。

| 最大優遇金利 | ローン専門窓 | 審査 | 団体信用生命保険の手厚さ | |

|---|---|---|---|---|

| ネット銀行 | ◎ | △ | △~〇 | △ |

| 都市銀行 | 〇~◎ | △~〇 | △~〇 | ◎ |

| 地方銀行・信用金庫 | △~〇 | ◎ | 〇~◎ | △~〇 |

| 住宅支援機構フラット35 | – | – | ◎ | △~〇 |

◎優秀(優しい) 〇優れている(普通) △微妙(厳しい)

フラット35の金利は固定のため優遇金利ではありません。

なぜ頭金を貯めたほうがいいのか?

住宅ローンの組む際は頭金を貯めたほうがいい

そんなことを聞いた方は多くないでしょうか?

ファイナンシャルプランナーの記事を読むと自己資金を総費用の2割から3割ためておいたほうがいいとも書いてあります。

しかし、頭金を用意できる人としにくい人がいるのではないでしょうか。

それではなぜ自己資金を貯めたほうがいいのでしょうか?

頭金を用意するメリットと頭金を用意しないデメリットを理解して、どちらが合うのかご検討にしてください。

頭金を用意するメリット

・住宅ローン審査が通りやすくなる

・「優遇金利」で金利が安くなる

頭金を用意しないデメリット

・審査が厳しくなる。

・購入後、短期間で売却する場合は手持ちの現金で埋め合わせなければならない。

・金利が高くなるかも

【テクニック】引越し後、頭金の一部を繰り上げ返済をする。

さて、頭金はいくらにすればいいのでしょうか?

答えはそれぞれです。

なぜなら、返済比率によって、借入時の年齢によって、家族構成によって、物件担保評価などなどによって、頭金があるほうがいいか、なくても大丈夫かが決まるためです。

テクニック的な方法ですが金利がこれ以上下がらないところまで頭金の一部をだして、引越し後購入するということもできます。

2つの繰り上げ返済の種類

繰上返済には「期間短縮型」と「返済額軽減型」があります。

「期間短縮型」で繰上返済をした場合は、毎月の返済額等は変わりませんが、返済期間が短くなります。そして短縮された期間に支払う予定だった利息が軽減されます。

「返済額軽減型」は、返済期間は変わらずに毎月の返済額を引き下げるものです。毎月の返済額が下げることにより家計を安定させるのに効果的です。

返済比率について|借入金額をいくらにするべきなのか?

住宅を考えるうえで「住宅資金」つまり予算を決めるところから始まります。

・いくらが理想なのか。

・いくらまでは大丈夫か。

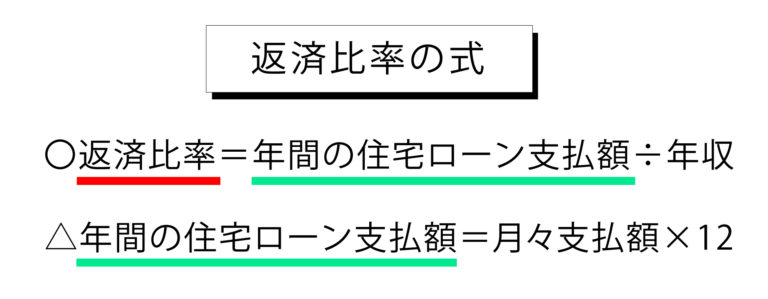

家すら見に行っていないのに予算を決めるのはなかなか難しいことです。そんな時役立つのが「返済比率」というもので、年収に対していくらの比率で住宅ローンを返していくのか。といったものです。

返済比率を考えてみましょう。

例えば3000万円を35年で借入すると月83,641円(金利0.925%※1)

83,641円×12月=1,003,692円(←年間の住宅ローン支払額)

年収350万円なら返済比率28.67%

年収450万円なら返済比率22.30%

年収550万円なら返済比率18.24%

※1変動金利で0.925%は少し高めの金利です。

固定金利を考えているのであれば1.3%程度でお考えてみてください。

子どもさんがいない家族、共働きの家族、子どもさんが3人いる家族など最適な返済比率は家族によって違います。

今後お金が必要となる家族設計の場合は一般的な返済比率よりも低めに(支払額を少なめに)設定しておくほうが無難なのではないでしょうか?

とはいえ、地域によってもお家の値段は大きく違います。

返済比率ばかりを考えて、中古戸建を購入し、住宅のメンテナンス費用が多くかかってしまうものもあります。

住宅ローンの支払いに住宅のメンテナンス費用を加味したもの、つまり住居費をトータルで考えながらお家さがしをすることで理想的な支払い方法に近づきます。

素敵なお家が見つかると少し予算が上がってしまうかもしれませんしね。最初は抑えめにお探しになってはいかがでしょうか?

併せてご参照ください。

「戸建のメンテナンス費用を調べてグラフ化|魅力とデメリット」

https://sumai-pro.com/essay/building/repair/post-17705

お家を見に行く前に住宅ローンの相談するメリット

自分たちで前もって「いくらの支払いがいいのか」を考えていても、金利は銀行の審査によって変わってしまうため、お家探し前にどれぐらいの金利になるのか。銀行に相談してみてください。

各銀行のHPに記載されている金利は皆々が借りる時の金利ではない可能性があって、文末に審査があります。と書かれています。

実際に相談すると金利を教えてくれます。

【入門編】住宅ローンの基本|段取り上手で良い家を手に入る!のまとめ

難しいことも多い住宅ローンですが、ながーーーいお付き合いとなる住宅ローン

ぜひ、しっかりと準備をしてください。

ちなみに失敗したとなった場合、借り換えすることもできますが、登記のし直しが必要となるため、登録免許税、司法書士の費用、銀行経費など借り換えには数十万円以上が別途必要となります。

お家の差に比べると住宅ローンの差は小さいので小さいところから理解して、満足度の高いお家探し、お家づくりを目指していきましょう。